El fondo de maniobra, capital circulante o working capital ("WC", en adelante) es una métrica fundamental en el análisis de empresas. Aun asi, lamento que durante mi formación en finanzas fuera un tema no demasiado bien explicado, incluso en el CFA. Aprendí lo que es desde un punto de vista puramente contable (sobre todo de cara a entender el cash flow statement), pero me faltó algo de reflexión acerca de cómo el working capital impacta en la generación de caja de una compañía y en su gestión de la liquidez.

En este post abordo el tema del WC como me gustaría que me lo hubieran explicado a mí.

Habitualmente se define el WC de una empresa como la diferencia entre sus activos corrientes y sus pasivos corrientes, y se trata como una medida de liquidez. Si los activos que se van a convertir en dinero en el corto plazo superan a los pasivos que se van a convertir en dinero en el corto plazo, entonces la empresa no tiene problemas de liquidez. Esta interpretación tiene el inconveniente de que no tiene en cuenta que, a pesar de ser todos "corrientes", es posible que la mayoría de los pasivos corrientes sean deudas que vencen mañana mientras que los activos corrientes son inventarios sin vender. Si fuera ése el caso, la empresa tendría un grave problema de liquidez a pesar de que sus activos corrientes superan a sus pasivos corrientes.

Pero no es el propósito de este post debatir sobre la utilidad de los tradicionales ratios de liquidez. Aquí quiero descartar la definicion puramente "contable" de working capital (activo corriente menos pasivo corriente) y tomar la definición operativa, que es la siguiente:

Working capital = activos operativos corrientes - pasivos operativos corrientes

Dentro de los activos operativos corrientes tenemos las siguientes cuentas, entre otras:

Inventarios

Deudores comerciales ("clientes")

Gastos anticipados

Y en los pasivos operativos corrientes tenemos:

Acreedores comerciales (“proveedores”)

Salarios pendientes de pago

Anticipos de clientes

Factoring

Como vemos, en la definición operativa de WC se excluyen los componentes financieros (inversiones y deuda) y la caja. Nos interesa centrarnos en las cuentas directamente relacionadas con el funcionamiento ordinario del negocio.

Respecto a las cuentas de Hacienda (activos fiscales y pasivos fiscales), yo me inclino por no incluirlos dentro del WC, por no estar directamente vinculadas a la operativa rutinaria de la empresa, pero, por otro lado, cabe argumentar que, si no hubiera proceso productivo (es decir, si la empresa dejara de vender) estas cuentas desaparecerían.

A la hora de analizar el WC a partir de las cuentas anuales, lo relevante no es tanto la cifra de WC del balance como el impacto que la variación de las cuentas del WC tiene en la generación de caja. En el Estado de Flujos de Efectivo (Cash Flow Statement, en adelante “CF statement”) se recoge este impacto, dentro del cash flow operativo, y de ello hablaremos mas adelante.

De manera sencilla, una empresa con WC positivo (activos operativos corrientes mayores que los pasivos operativos corrientes) habitualmente es el reflejo de una empresa que tiene que hacer inversiones en WC dentro de la operativa normal de su negocio. De igual forma, un working capital negativo habitualmente refleja que la empresa no tiene que invertir en WC.

Este concepto, la inversión en WC, es el tema central de este post.

Inversión en working capital

Que una empresa invierta en WC quiere decir que tiene que poner dinero para poner en marcha el proceso productivo, o, si queremos afinar más, que tiene que poner dinero para generar una venta antes de cobrar por la misma. El ejemplo más claro es cualquier empresa que trabaje por encargos o por proyectos, por ejemplo, una empresa de desarrollos IT (Ej: Accenture, Capgemini) o una constructora (ej: OHLA o ACS).

Supongamos que tenemos una empresa constructora y nos encargan la construcción de un puente. El cliente (la administración pública) nos irá pagando conforme vayamos alcanzando ciertos hitos en el proyecto. Por tanto, no tenemos que esperar hasta que acabe el proyecto para cobrarlo todo, pero tampoco cobraremos nada sin haber realizado ningún trabajo.

Por tanto, antes de que el cliente nos haga el primer desembolso, ya tendremos que haber gastado dinero en materiales y mano de obra, además de alquiler de maquinaria en caso de que no la tengamos en propiedad. En definitiva, hemos tenido que poner dinero antes de cobrar. Eso es una inversión en capital circulante o working capital.

Supongamos ahora que tenemos una consultora tecnológica y nos encargan el desarrollo de una aplicación de gestión empresarial para un gran banco. Al igual que en el caso de la constructora, el cliente nos paga en función de los hitos alcanzados, por lo que antes de cobrar nada ya habremos tenido que gastar dinero en salarios y en programas de software, entre otros gastos. De nuevo, esto es una inversión en WC.

Sin embargo, supongamos que, ya sea en el negocio constructor o en el de consultoría, el cliente nos da un adelanto para empezar a trabajar. En ese caso, no hay inversión en WC, ya que no hemos tenido que adelantar dinero para poner en marcha el proyecto. El cliente lo ha hecho por nosotros. De hecho, si el dinero que nos da el cliente supera los gastos en que tenemos que incurrir para iniciar el proyecto, estamos ante un caso de working capital negativo, ya que cobramos antes de prestar el servicio por el cual nos pagan. Luego ponemos otros ejemplos de WC negativo.

Pongamos el caso ahora de una bodega de vinos. Aquí no trabajamos por encargo, sino que decidimos producir en base a lo que pensamos que podremos vender cuando los vinos hayan madurado, pero el funcionamiento es el mismo que en las empresas por proyectos.

Supongamos que creamos la empresa hoy y queremos que nuestros vinos maduren durante cuatro años. Esto quiere decir que hasta dentro de cuatro años no haremos la primera venta, y por tanto durante todo ese tiempo no cobraremos nada. Sin embargo, durante cuatro años tendremos que pagar salarios de trabajadores y pagar suministros (luz, agua), entre otros gastos. Esto es una inversión en WC en su máxima expresión.

Esto que acabamos de ver para la bodega de vinos es aplicable en general para todas las empresas de manufacturas. Pensemos, por ejemplo, en un fabricante de juguetes, y veamos cómo surgen las diferentes cuentas del working capital en el balance.

La empresa produce su inventario de juguetes, dando lugar a la cuenta de Inventarios en el activo corriente. Lo mismo sucede si la empresa compra los inventarios a un proveedor en lugar de fabricarlos ella misma. Aquí hay que entender que los inventarios son tanto los juguetes terminados, como los que están en proceso de fabricación, como las materias primas e insumos básicos (plásticos, metales, tornillos, cables) que se usan para fabricar juguetes.

Una vez la empresa vende el juguete a un distribuidor minorista, esta venta se hace con pago aplazado, por ejemplo a 30 días. Así surge la cuenta de Deudores Comerciales (Trade Receivables) o Clientes en el activo corriente. Cuando, pasados 30 días, el cliente paga, la cuenta de Deudores se reduce y se incrementa la cuenta de Tesorería.

Por otro lado, la empresa hace compras a sus proveedores, pagando a plazo. Así surge la cuenta de Acreedores Comerciales (Trade Payables) o Proveedores en el pasivo corriente. Cuando la empresa paga las facturas, la cuenta de Proveedores se reduce, al igual que la cuenta de Tesorería.

Si la empresa paga a sus proveedores antes de que éstos entreguen la mercancía o presten su servicio, entonces la salida de caja se ve compensada con el aumento de otro activo corriente: Gastos Anticipados (Prepaid Expenses). En este caso, los proveedores tienen una deuda frente a la empresa por haber cobrado anticipadamente, que se salda cuando le entregan las mercancías o cuando le prestan el servicio correspondiente.

A su vez, cuando la empresa cobra de sus clientes antes de realizar la venta, entonces la entrada de caja se ve compensada en el balance con el aumento de un pasivo corriente: Cobros Anticipados (Unearned Revenue), a veces llamado Depósitos de Clientes (Customer Deposits). Como sugiere el nombre en inglés (unearned revenue), los cobros anticipados todavía no han sido "ganados" por la empresa, en el sentido de que la empresa todavía no ha hecho nada por el cliente que le dé derecho a cobrar, sino que lo hará en el futuro; por eso, se reconoce una deuda frente al cliente. Una vez se realiza la venta, la empresa reconoce un ingreso en la cuenta de resultados y da de baja la cuenta de Cobros Anticipados.

Otro pasivo corriente son los salarios que los trabajadores han devengado (es decir, a los cuales tienen derecho por el trabajo realizado) pero que la empresa todavía no ha pagado. Dado que las empresas suelen pagar mensualmente, esta cuenta se va engrosando a lo largo del mes, para vaciarse a final de mes cuando la empresa paga las nóminas.

Para terminar este apartado, mencionar también que las empresas financieras también invierten en WC. Pensemos en una compañía financiera como Cofidis; cuando hace un préstamo, entrega un dinero que recibirá de vuelta, con intereses, a lo largo de los próximos meses y años. Aunque éste es un caso que se sale de la definición habitual de WC, por ser una inversión que dura varios años, el concepto viene a ser el mismo: para prestar su servicio al cliente, la empresa primero pone dinero y después cobra.

Working capital negativo

Existen multitud de sectores en los que la norma es trabajar con working capital negativo. Insisto en que nos referimos al WC operativo (inventarios+deudores-proveedores), no al WC contable (activo corriente - pasivo corriente). Por working capital negativo me refiero a que la empresa, en lugar de tener que poner dinero antes de cobrar las ventas, recibe el dinero de las ventas antes de tener que hacer los primeros desembolsos operativos. En el balance, esto suele verse reflejado con unos pasivos operativos corrientes superiores a los activos operativos corrientes.

Un ejemplo son los supermercados. El supermercado compra las mercaderías a plazo, por ejemplo a 30 días, pero por lo general vende al contado (las compras financiadas son una excepción). Por tanto, el supermercado cobra por la venta antes de tener que pagar por los costes de esa venta.

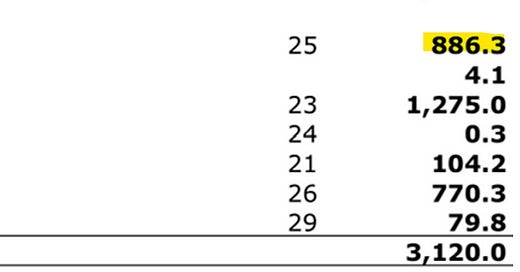

A continuación se muestra el WC de Carrefour correspondiente al año 2022, con las cuentas de WC operativo señaladas en amarillo. La suma de los pasivos operativos corrientes es mayor que la suma de los activos operativos corrientes, por lo que el working capital es negativo. Parte de las compras de los consumidores son financiadas por el supermercado (consumer credit).

Activos y pasivos corrientes de Carrefour, 2022

Fuente: informe anual Carrefour 2022

Otro ejemplo de WC negativo lo tenemos en las aerolíneas. Si queremos viajar en avión en junio, muy probablemente compraremos el billete con antelación, por ejemplo en marzo, y pagaremos al contado, por lo que es en marzo cuando la aerolínea recibe el dinero por la venta. Sin embargo, los costes asociados a la venta (combustible, tripulación) no se producen hasta que el vuelo tiene lugar en junio. Por tanto, la aerolínea cobra la venta varios meses antes de asumir los costes asociados a esa venta.

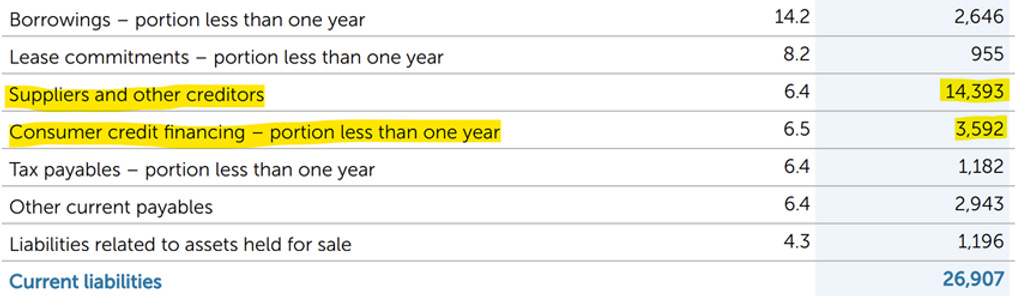

Un ejemplo lo tenemos en la aerolínea Wizz Air, cuya cuenta de Proveedores es superior a la suma de Inventarios y Clientes.

Activos y pasivos corrientes de Wizz Air, FY 2023

Fuente: informe anual Wizz Air FY 2023

Otro ejemplo de WC negativo es el de empresas que trabajan por proyectos (que, como ya vimos antes, por defecto tienen que invertir en WC), pero en los casos en los que el cliente paga un adelanto. La empresa recibe dinero antes de tener que contratar a trabajadores o comprar insumos.

Desinversión en working capital

Aunque la desinversión en WC es un concepto opuesto a la inversión en WC, no hay que confundirlo con el WC negativo. La desinversión en WC se da en empresas que habitualmente sí tienen que invertir en WC conforme su volumen de negocio aumenta, pero se produce cuando las ventas disminuyen o cuando la empresa anticipa que las ventas van a disminuir.

Pensemos de nuevo en una empresa que trabaja por encargos, por ejemplo un fabricante de violines artesanales. El fabricante cobra una vez el violín está terminado, por tanto, en cada pedido la empresa primero tiene hacer desembolsos y después cobra por la venta. Como consecuencia del funcionamiento normal del negocio, en cada momento del tiempo (mes, semana, trimestre) la empresa estará asumiendo costes por los nuevos pedidos y cobrando los pedidos antiguos según estos se van completando; si las ventas crecen a buen ritmo, entonces es normal que en cada mes los pagos por nuevos pedidos siempre superen a los cobros por pedidos completados, por lo que la empresa siempre está invirtiendo en WC.

Pero si empresa deja de recibir pedidos, entonces deja de hacer desembolsos, pero en cambio los pedidos antiguos van madurando y la empresa los va cobrando. Es por eso que, cuando las ventas bajan, esto de primeras suele tener un impacto positivo en el cash flow, aunque sea por un mal motivo.

Poniendo un ejemplo real, un caso de desinversión en WC lo tenemos en Carmax, que es el líder en compra-venta de coches usados en EEUU. Carmax compra coches al contado para después venderlos, también al contado, por lo que dentro de la operativa normal del negocio la empresa tiene que invertir en WC; más en concreto, tiene que invertir en inventarios. Pero, como puede verse en el gráfico inferior, cuando las ventas caen y la empresa, en respuesta, deja de adquirir stock de vehículos, se produce una desinversión de WC. Esta desinversión aparece reflejada con signo positivo en la parte operativa del CF statement.

Variación trimestral de las ventas e inversión en WC de Carmax

Nota: la barra azul en positivo quiere decir que hay una desinversión en WC.

Fuente: elaboración propia a partir de las cuentas anuals de Carmax

Sobre cómo se contabiliza la inversión en WC en el CF statement hablaré al final de este post. Ahora veremos algunos ratios que nos ayudan a analizar qué tal está gestionando la empresa su WC.

Análisis del working capital

A partir de las principales cuentas de WC que contemplábamos antes (en concreto, Inventarios, Deudores y Proveedores) es posible calcular una serie de ratios que nos hablan de la eficiencia en la gestión del WC por parte de la empresa. La eficiencia viene indicada por la celeridad con la que la empresa convierte sus activos corrientes en dinero, y también atendiendo a cuánto puede retrasar el pago a sus proveedores. Cuanto antes se vendan los inventarios, mejor. Cuanto antes se cobre a los clientes, mejor. Cuanto más tarde se pague a los proveedores, mejor.

Inventarios. El primer ratio es la rotación de inventarios. Se calcula dividiendo el coste de los inventarios (la métrica que normalmente más se le aproxima es el coste de ventas o COGS) entre la cifra de inventarios medios del período analizado. Cuanto más alto sea este ratio, mejor.

Rotación de inventarios = COGS/inventarios medios

A partir de la rotación de inventarios podemos calcular el período medio de estancia del inventario en el almacén (days of inventory on hand, DIH). Se mide en numero de días. Se calcula dividiendo el número de dias del período analizado entre la rotación de inventarios. Cuanto más bajo sea este indicador, mejor, no sólo porque es mejor cobrar cuanto antes, sino tambien porque almacenar inventarios normalmente tiene costes monetarios.

DIH = 365/rotación de inventarios

(El numerador es 365 si hemos calculado la rotación de inventarios con datos anuales; si lo hemos hecho con datos trimestrales, entonces el numerados es 91)

Deudores. Al igual que con los inventarios, se puede calcular la rotación de deudores y su métrica asociada: el período medio de cobro (days of sales outstanding, DSO).

Rotación de deudores = ventas/deudores medios

DSO = 365/rotación de deudores

(El numerador es 365 si hemos calculado la rotación de deudores con datos anuales; si lo hemos hecho con datos trimestrales, entonces el numerados es 91)

Al igual que con los inventarios, nos interesa que el DSO sea lo más corto posible, o que la rotación de deudores sea lo más alta posible. Cuanto antes se cobre, mejor.

Proveedores. Al igual que con inventarios y deudores, se puede calcular la rotación de proveedores y el período medio de pago a proveedores (days of payables outstanding, DPO)

Rotación de proveedores = Compras/proveedores medios

El importe de las compras habitualmente no viene indicado de manera explícita en las cuentas, pero lo podemos calcular a partir del inventario inicial, el inventario final, y el coste de ventas (COGS).

Inventario inicial + Compras - COGS = Inventario final

Compras = Inventario final - Inventario inicial + COGS

El DPO se calcula así:

DPO = 365/rotación de proveedores

(El numerador es 365 si hemos calculado la rotación de proveedores con datos anuales; si lo hemos hecho con datos trimestrales, entonces el numerados es 91)

A diferencia de los ratios anteriores, aquí nos interesa que el DPO sea lo más largo posible, o que la rotación de proveedores sea lo más baja posible. Cuanto más se tarde en pagar las facturas, mejor.

A partir del DIH, DSO y DPO podemos calcular la duración del ciclo de conversión en caja (cash conversion cycle), es decir, cuántos días tarda la empresa en cobrar desde que pone en marcha el proceso productivo, ajustado por el número de días que tarda en pagar a los proveedores.

CCC bruto = DIH+DSO

CCC neto = DIH+DSO-DPO

Incluyendo el DPO en la ecuación estamos teniendo en cuenta que, por mucho que la empresa tarde en vender los inventarios y en cobrar a los clientes, su situación de liquidez seguirá siendo buena si el tiempo que tarda en pagar a los proveedores es todavía mayor. Un CCC negativo indica que la empresa cobra de los clientes antes de tener que pagar a los proveedores, por lo que no ha tenido que adelantar ningún dinero para iniciar el proceso productivo, sino que los proveedores financian el proceso productivo.

En cambio, un CCC positivo indica que la empresa tendrá que pagar a sus proveedores antes de que sus ventas generen dinero. Hay muchas empresas que cubren esta necesidad de liquidez con deuda a corto plazo (pagarés). Por ejemplo, si el DIH y el DSO suman 90 días y el DPO es de 60 días, la empresa tiene que pagar a los proveedores 30 días antes de que las ventas sean cobradas. Para pagar a los proveedores, la empresa puede emitir pagarés a 30 días. El dinero de los pagarés se emplea en pagar a los proveedores y, 30 días después, el dinero que la empresa recibe por las ventas se emplea en amortizar los pagarés.

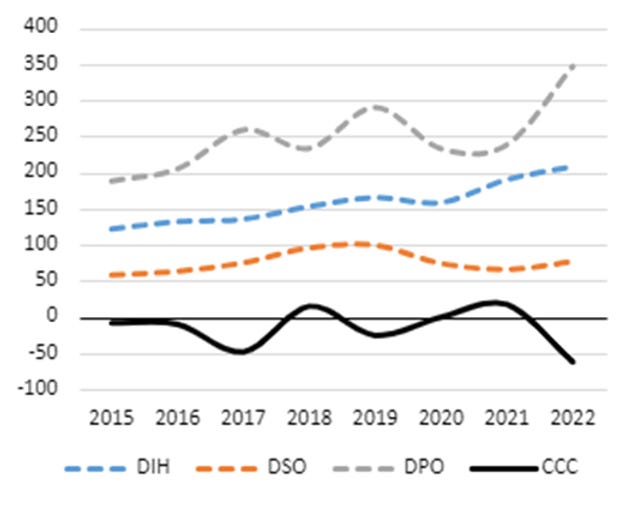

A continuación se muestran los ratios que hemos explicado, calculados para la empresa Technogym. Aunque el CCC se volvió especialmente negativo en 2022, lo cual en principio es positivo para la empresa, conviene tener presente que no es gracias a una mayor eficiencia en la gestión de inventarios y deudores, sino a que la empresa cada vez tarda más en pagar a los proveedores.

Nota: como recordatorio, el DIH, DSO, DPO y CCC se expresan en número de días.

Fuente: elaboración propia a partir de las cuentas anuales de Technogym

Variación del working capital dentro del cash flow statement

Uno de mis propósitos con todo lo que he explicado hasta ahora es saber interpretar correctamente la información del CF statement en lo relativo a la variación del WC.

La mayoría de empresas reportan el cash flow operativo por el método indirecto. Esto significa que toman como punto de partida la cifra de beneficio (ya sea el beneficio neto o el beneficio antes de impuestos) y le hacen una serie de ajustes para llegar al flujo de caja de operaciones. Estos ajustes se hacen porque hay ingresos que todavía no se han cobrado o que no se cobrarán nunca, y hay gastos que todavía no se han pagado o que no se pagarán nunca. El típico ejemplo de gasto que no se paga es la depreciación de los activos fijos*. Lo mismo sucede con las pérdidas por deterioro de activos.

*Esto no quiere decir que la depreciación no represente un coste, lo que pasa es que ese coste, es decir, el capex para reponer los activos fijos según van agotando su vida útil, se refleja en el CF de inversiones, no en el CF operativo.

En el caso del WC, el ajuste se hace para reflejar:

la discrepancia entre la cantidad de inventario comprado y la cantidad de inventario vendido. Si la empresa vende 60 unidades en el trimestre pero durante ese mismo período ha comprado 100 unidades, entonces ha habido una inversión neta en inventarios de 40 unidades. Esto implica un ajuste negativo en el CF statement.

la discrepancia entre las ventas realizadas y las ventas cobradas. Si la empresa realiza ventas por 200 mill€ en el trimestre pero cobra 170 mill€, hay una inversión en WC por 30 mill€ en concepto de aumento de la cuenta de Deudores, y esto se recoge con signo negativo en el CF statement. En cambio, si vende por 200 mill€ y cobra 240 mill€ (parte de ese dinero es por ventas realizadas el trimestre anterior) entonces el WC contribuye positivamente 40 mill€ a la generación de caja durante el trimestre.

la discrepancia entre las compras realizadas a proveedores y los pagos a los mismos. Si durante el trimestre la empresa compra mercancías a sus proveedores por valor de 100 mill€, pero los pagos a los proveedores durante ese mismo período suman 75 mill€, entonces la empresa realiza una desinversión de WC de 25 mill€ que aparece con signo positivo en el CF statement. Así se refleja el hecho de que la empresa ha gastado 100 mill€ pero ha pagado 75 mill€. En cambio, si la empresa gasta 100 mill€ pero paga 110 mill€, entonces hay una inversión en WC de 10 mill€ por descenso en la cuenta de Proveedores (signo negativo).

Dentro de la inversión en WC hay otras cuentas de activo corriente y pasivo corriente. Por ejemplo, si la empresa todavía no ha pagado algún salario, eso es una desinversión de WC. Por otro lado, si la empresa hace pagos anticipados a sus proveedores, esto es una inversión en WC (signo negativo), mientras que un cobro anticipado de los clientes entra con signo positivo.

La regla general, por tanto, es que una inversión en WC (salida de caja) se produce cuando aumentan los activos operativos corrientes o cuando disminuyen los pasivos operativos corrientes durante el período. Y una desinversión de WC (entrada de caja) se produce cuando disminuyen los activos operativos corrientes o cuando aumentan los pasivos operativos corrientes.

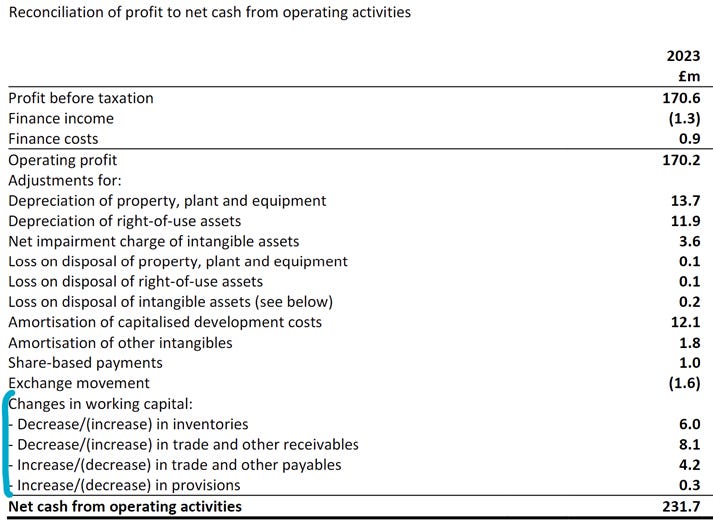

A continuación se muestra el CF operativo de Games Workshop, propietaria de la marca Warhammer. En el ejercicio 2023, todas las partidas del WC contribuyen positivamente a la generación de caja, pero tengamos en cuenta que unas lo hacen porque disminuyen (inventarios y deudores) y otras lo hacen porque aumentan (proveedores y provisiones).

Cash flow operativo de Games Workshop, FY 2023

Fuente: informe anual Games Workshop FY 2023

No comparar con el incremento de working capital del balance

Aunque he dicho que una inversión en WC se produce cuando aumentan los activos operativos corrientes o cuando disminuyen los pasivos operativos corrientes, no debemos dar por hecho que la inversión en WC se puede calcular mirando el balance de situación. Es decir, si el balance a cierre de 2021 tiene Inventarios por 100 mill€ y el balance a cierre de 2022 tiene inventarios por 140 mill€, no debemos dar por supuesto que la inversión en inventarios (con impacto en el CF statement) ha sido de 40 mill€. Esto sólo será correcto si la empresa NO hace adquisiciones. Veámoslo con un ejemplo.

Imaginemos dos empresas, llamadas A y B (nombres muy elaborados). La empresa A empieza el año con un WC de 50 mill€ y durante el año hace una inversión neta en WC de 0€. La empresa B empieza el año con un WC de 20 mill€ y durante el año también tiene una inversión neta en WC de 0€. Si en algún momento del año A adquiere B y pasa a consolidarla en sus cuentas, veremos que el WC consolidado de A empieza el año en 50 mill€ y termina el año en 70 mill€. Sin embargo, no ha habido propiamente una inversión en WC de 20 mill€, ya que ni A ni B han invertido en WC. La inversión en WC a nivel consolidado ha sido de 0€, no de 20 mill€.

Por eso, si A ha hecho adquisiciones durante el año, no podemos calcular su inversión en WC a partir de la evolución del balance consolidado.

Factoring

Para terminar, una breve explicación de cómo el factoring impacta en el WC.

Mediante el factoring una empresa vende sus derechos de cobro, aceptando un descuento a cambio de no tener que esperar a que el cliente pague. Por ejemplo, si la empresa ha emitido una factura a un cliente por 1.000€ a cobrar dentro de 3 meses, puede venderla hoy por 980€. La contrapartida que compra la factura (normalmente un banco) recupera su dinero cuando el cliente hace el pago, obteniendo un beneficio de 20€.

Es importante mencionar que hay dos tipos de factoring: con recurso y sin recurso. En el factoring con recurso la empresa que vende las facturas tiene que responder económicamente si finalmente el cliente no paga, es decir, el banco que compra las facturas tiene recurso a la empresa que las emitió en caso de que el cliente no pague. En cambio, en el factoring sin recurso la empresa transfiere todos los riesgos al banco cuando le vende la factura. Si el cliente deudor no paga, es problema del banco, la empresa se desentiende. Por ello, es de esperar que el factoring sin recurso sea más caro, en el sentido de que la empresa tiene que asumir un mayor descuento por vender sus facturas.

El factoring se puede reflejar contablemente de dos maneras. Por un lado, se puede contabilizar igual que el cobro a un cliente. Entra cash y se da de baja el derecho de cobro, contabilizando una pequeña pérdida por haber cobrado menos de lo que el cliente nos iba a pagar. Esta forma de hacerlo, eliminando el derecho de cobro del balance, es apropiada si el factoring es sin recurso, ya que en esta modalidad efectivamente la empresa transfiere al banco el riesgo de que el cliente no pague.

La otra manera de contabilizar el factoring es como un pasivo corriente en el balance, por lo que forma parte del WC. Retomando el ejemplo anterior, cuando la empresa cobra los 980€ por vender la factura, la contrapartida contable no es una reducción de 980€ en la cuenta de Deudores (activo corriente), sino un aumento de 980€ en la cuenta de Factoring del pasivo corriente. No es que el factoring sea una deuda, sino que más bien es una cuenta que compensa o netea a la cuenta de Deudores. Como vemos, con este método el derecho de cobro no sale del balance, y por eso es el más adecuado cuando el factoring es con recurso.

Cuando el cliente paga, la empresa da de baja tanto la cuenta de Deudores como la cuenta de Factoring. La cuenta de Tesorería no se ve afectada en ese momento, ya que el cliente ha pagado al banco que compró la factura, no a la empresa que la emitió.

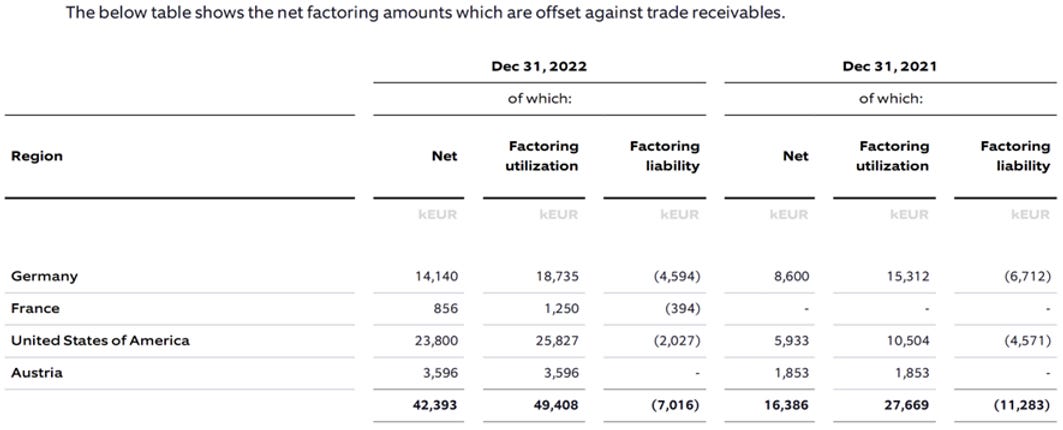

Un ejemplo de factoring contabilizado como pasivo corriente lo tenemos en Nagarro, empresa de ingeniería digital. El factoring no aparece indicado explícitamente en el balance de situación, tenemos que ir a las footnotes para encontrarlo. Como indica la propia empresa, la cuenta de Factoring sirve para compensar la cuenta de Deudores Comerciales.

Fuente: informe anual Nagarro 2022

---------------

Hasta aquí mi explicación sobre el working capital. Si habitualmente analizas compañías, ya sea por trabajo o como inversor particular, espero que te haya resultado de utilidad.

Hola, buenos días.

Hemos citado y recomendado este post, que nos ha parecido muy instructivo, y que se enfoca en una parte no tan popular del fondo de maniobra, en nuestro artículo sobre el mismo tema, pues creemos que se complementan, y que no lo explicaremos mejor de lo que lo has hecho tú:

https://dempresa.substack.com/p/capital-circulante

Buenos días,

Muchas felicidades por el artículo, es claro y muy instructivo, igual que todo el blog, de muchísima calidad.

Quería preguntar si, en términos generales, se aconseja tomar los datos para el cálculo del WC desde el Balance o desde el CF. Mencionáis que depende de si la CIA hace adquisiciones, pero quería preguntar, en vuestra opinión, como norma, de dónde es mejor tomar el dato.

Muchas gracias por adelantado y gracias por todos los post!

Marcos